近期,国内各上市快递企业均已公布2019年第一季度财报,电商大促。同时,基于各自核心资源的侧重,顺丰与“三通一达”的发展战略也各有不同,企业间的差异化日益明显。

与之对应的是,二线快递企业开始掉队。此前如风达、国通快递相继传出停业的消息,全峰快递、安能则陷入拖欠员工工资和加盟商维权纠纷的困境,无不表明二线快递品牌的生存状况已然堪忧。

业内人士表示,随着快递资源逐渐向头部企业集中,二线快递品牌早已举步维艰,生存空间或日益收窄,未来快递市场的“马太效应”将愈发显著。

头部玩家竞争加剧,顺丰寻求差异化发展

从2019年Q1的营收和净利润这两大指标来看,顺丰依旧远超通达系。根据顺丰发布的财报,该公司第一季度营收240.2亿元,同比增长16.68%;经营活动产生的现金流净额14.21亿元,同比增长301.97%。

但另一方面,归属于上市公司股东净利润扣除非经常性损益后,由去年同期的8.9亿元下降至8.35亿元,同比下降6.78%。对此,顺丰解释称系人力、运力、经营等成本的上升。

虽然通达系的营收与净利润规模与顺丰相比差距仍较大,但通达系的营收与净利润增速较顺丰有更大优势。其中,韵达的营收和净利润增幅最快,2019年Q1韵达营收共计66.84亿元,同比增长151.6%;净利润为4.99亿元,同比增长38.08%。

除了业绩层面的比拼之外,头部快递企业在业务量方面也呈追赶之势。根据兴业证券统计的数据,从业务量来看,2019年第一季度,中通以18.66%的市场份额稳居首位,韵达、圆通则在分列二、三位,市场份额分别为14.7%和13.1%。

与通达系相比,电商件一直不是顺丰的优势领域,也正因此,顺丰正逐步向综合物流服务商转型,发力冷链、供应链等领域。

以供应链为例,在去年10月,顺丰便宣布55亿元收购世界500强公司德国DHL在华业务,进军供应链领域。今年3月,顺丰进一步成立顺丰敦豪供应链中国;连一向低调的顺丰董事长王卫也出现在了现场,寓意深刻。根据顺丰披露的财务数据,今年3月这项业务便贡献营收3.9亿元。

二线企业掉队,市场份额被头部企业抢占

2019年以来,中小快递企业相继曝出生存危机。在3月如风达快递宣布暂停业务后,有消息称,国通快递也传出停工放假的通知。随后国通快递官方否认停工,表示公司内部正积极谋求转型,但业内人士分析称,国通快递运营不佳已是不争的事实。

同样在3月,全峰快递被曝拖欠合作商贷款和员工工资,数额超亿元。另一中小快递企业安能快递则陷入加盟商维权纠纷事件中,令人唏嘘。

申万宏源发布的研报指出,对于中小快递公司而言,自身业务规模达不到自动化 分拣所需要的最小单量,人工成本的上升,使得这些公司进入“单量市占率下降-单件成本 上升”的循环,再叠加单件收入持续下降,中小快递公司生存状况愈发艰难。总体来看,中小公司退出市场的速度将会超过市场预期。

而曾令消费者期待的京东物流,也无可避免呈现亏损状态。今年4月15日,刘强东在内部信中称,京东物流已连续12年亏损,且2018年全年亏损额度超过23亿元;若再加上内部结算,京东物流当年亏损总额超过28亿。

对此,京东快递联合达达宣布进军同城物流,对外称3公里最快可实现30分钟送达,并在京东快递小程序上线相应入口。从业务模式上来看,开始做2C业务的京东物流直接对标顺丰,并与后者和通达系等诸多对手一同展开竞争。截至4月底,京东宣布个人快递业务已覆盖全国50个城市。

“京东的优势在仓配网,多地分仓与小范围配送。而个人快递考验的是快递公司分拨和干线的运输能力。京东等于要重新搭建一个快递网络。从揽收--城市分拨--干线运输--再城市分拨--配送整个环节中,京东只有揽收和配送这两块和仓配是重合的。”某业内从业人士指出。

广发证券在研报中表示,截至2019年第一季度,CR6(行业集中度)预计已突破76%。随着中小快递陆续退出,头部公司抢占中小快递份额的阶段即将结束,龙头快递间的竞争正逐步拉开。

快递业基本面向好,末端成本问题引关注

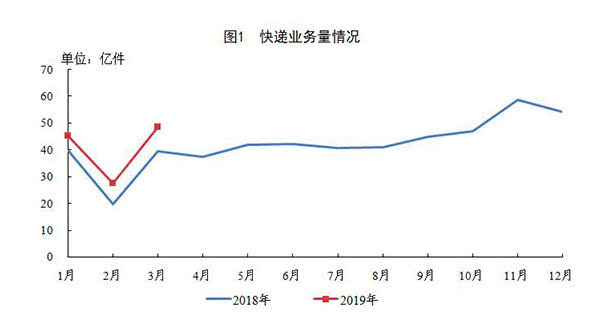

尽管中小快递企业运营状况堪忧,但当前,整个快递行业无论是业务量还是业务收入,均能保持一定增长。根据国家邮政局发布的2019年一季度邮政行业运行情况,一季度,全国快递服务企业业务量累计完成121.5亿件,同比增长22.5%;业务收入累计完成1543亿元,同比增长21.4%。

在现金流方面,根据顺丰与通达系发布的财报,2019年第一季度,各快递股的现金流也普遍好转。具体来看,顺丰经营活动产生的现金流净额上升至14.21亿元,同比增长301.97%;圆通与韵达也分别同比增长158.51%与107.64%;申通则实现现金流净亏损同比收窄54.41%。

广发证券分析师商田指出,充裕的经营性净现金让企业能更好地投资扩产,产能优化进一步反哺主业,创造更好的现金流,从而形成一个良性循环。

值得一提的是,成本与现金流被认为是分析快递物流企业基本面最重要的参数。根据网经社-中国人物流在国内市场目前作用有限,随着自提柜逐步开始收费,成本问题同样也开始凸显。

此前,4月广州市邮政管理局发布《广州市关于邮政快递末端配送车辆规范化管理的实施意见》指出,计划在全市投入5万辆快递专用电动三轮车,通过统一车辆标准、统一标志标识、统一规范使用、统一车辆监管的规范化管理手段,建立一套符合广州市实际的规范化邮政快递末端配送车辆运行管理模式。未来这一方案若在全国推广,无疑将进一步减少快递物流企业的固定资产成本。